Noticias del Acero 09/13/2019

Los precios de mercado spot de la bobina HDG doméstica de EE. UU. en su mayoría se mantienen estable semana tras semana. Sin embargo, fuentes cercanas a Steel Orbis dicen que esperan que el mercado ejerza una presión a la baja en los próximos días y semanas. La creencia de que los precios pueden comenzar a suavizarse está vinculada a dos factores clave: la demanda tibia y la disminución de los precios de la chatarra. El viernes, SteelOrbis informó que los precios de la chatarra de EE. UU. Se establecieron en $ 30- $ 40 / tm, que fue un descenso más pronunciado de lo inicialmente esperado.

Los precios actuales del mercado spot HDG de EE. UU. se enumeran en el cuadro a continuación. Es probable que se realicen revisiones a la baja antes de fin de mes.

| Product | $/cwt | $/mt | $/nt | Delivery | Weekly change |

| US domestic HDG base price | $37-$38 | $816-$838 | $740-$760 | ex-mill | neutral with deals |

| US domestic Galvalume base price | $37-$38 | $816-$838 | $740-$760 | ex-mill | neutral with deals |

| 0.019×41.5625 Gr80/AZ55 | $47-$48 | $1,036-$1,058 | $940-$960 | ex-mill | neutral with deals |

| Ratificación del acuerdo USMCA es poco probable que tenga lugar en 2019, dice el ejecutivo de Ternium México

El acuerdo de EE. UU., México y Canadá, también conocido Como el acuerdo USMCA, es poco probable que sea ratificado por los tres países este año, dijo César Jiménez, CEO de Ternium México, durante un evento de la industria, según informes de los medios. México fue el primer y único país hasta el momento en ratificar el acuerdo en junio de 2019. Se espera que Canadá ratifique el acuerdo en octubre de este año, señaló un informe de los medios. “Hay una pequeña ventana para que (el acuerdo) se resuelva este año”, dijo Jiménez. “Escuché que las posibilidades de que (el acuerdo de USMCA sea ratificado) fue de alrededor del 60 por ciento. Espero que sea así”, dijo durante la Conferencia de Comercio Exterior de México. Jiménez dijo que no estaba tan optimista de que el acuerdo fuera ratificado este año. Dijo que el acuerdo no es solo económico, sino también político. “Cuando mezcla política no es tan fácil tomar decisiones”, dijo el ejecutivo. |

VISTA CRU: LAS GANANCIAS DE SUMINISTRO ALCANZARÁN LOS PRECIOS DE ACERO, FORZANDO LAS SALIDAS

En general, estamos de acuerdo con el panel, en que la nueva capacidad tendrá participación de productores menos competitivos. Aquellos productores que pierden son menos avanzados tecnológicamente, tienen un costo más alto y un desafío logístico frente a las nuevas instalaciones de producción.

Con 7 Mt de nueva capacidad de placas basada en EAF en línea para 2024, los precios seguirán bajo presión. Estos precios más bajos se mantendrán hasta que un costo más alto, una oferta menos productiva salga del mercado, independientemente de si se trata de importaciones a los EE. UU. o producción nacional. Al mismo tiempo, esperamos una reducción del margen para los productores de EAF, ya que una mayor demanda y competencia por la placa probablemente aumentarán los precios de este insumo clave.

Los ganadores de esta nueva unidad de capacidad serán los usuarios de acero a medida que obtienen acceso a acero doméstico de menor precio, pero de alta calidad con plazos de entrega cortos. Los perdedores son importadores, pero incluyen de manera crucial a los productores nacionales más antiguos y de mayor costo. Se verán obligados a alterar su huella de producción y / o proceso de los precios más bajos una vez que manifiesta

El Sector de Acero en Estados Unidos:

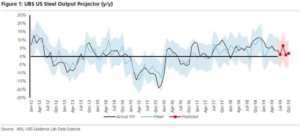

- El Steel Proyector, desarrollado por UBS Evidence Lab Data Science, señala un crecimiento más lento de la producción de acero en EE. UU. De + 3.1% a / a en junio a + 1.9% a octubre.

- El crecimiento promedio proyectado de + 2.6% durante los próximos cuatro meses está por lo tanto por debajo del crecimiento de + 4.5% a / a en los cuatro meses anteriores.

- Atribuimos la desaceleración a la sobreoferta del mercado en curso provocada por:

- La desaceleración de la demanda impulsada por aranceles

- Expansiones recientes de capacidad.

- Como resultado, las fábricas están reduciendo la producción, en previsión de los centros de servicio se han

- reabastecido y la debilidad de la demanda estacional.

- Observamos que la proyección tiende a ser más volátil que lo reportado, pero es preciso el 80% del tiempo.

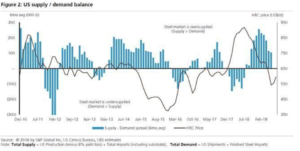

El mercado de acero en USA sigue teniendo un exceso de oferta.

- Hasta junio (el último período con datos completos) el mercado de acero de EE. UU. Se mantuvo con un exceso oferta de 105 mil toneladas cortas en promedio.

- Estimamos que el superávit de acero de EE. UU. Alcanzó su punto máximo en enero de 2019 (el mayor exceso de oferta desde después de GFC en 2010), y dirigimos la atención de los inversores hacia el saldo negativo del mercado / correlación de precios.

- El aparente de Estados Unidos crecimiento demanda de los de 0.2% hasta la fecha está por debajo del crecimiento de 1.9% en la producción / envíos (Figuras 3-4).

- El exceso de oferta implica una acumulación de inventario, que, en gran medida, evaluamos es las placas almacenadas por los rodillos para llenar las cuotas de importación (de Brasil).

¿Cuáles son los precios de las acciones de acero de EE. UU? ¿Y que podemos concluir de eso?

Las acciones de acero de EE. UU. Tienen un precio de US $ 600-630 / st HRC, según nuestras estimaciones, en comparación con el precio spot de US $ 570 / st.

Esto podría sugerir que:

- Los inversores suponen que el precio spot no es sostenible a largo plazo;

- Las reducciones de capacidad pueden estabilizar los precios junto con la debilidad de las importaciones en curso y posiblemente el aumento de los plazos de entrega a los compradores.

Así es como vemos los precios esta semana:

Laminado en caliente: el rango de precios en un promedio de $ 575 por tonelada ($ 28.75 / cwt) FOB

Molino, permanecieron iguales en comparación con la semana pasada. Se espera que los precios

disminuyan en los próximos 30 días.

Entregas: 3-6 semanas

Laminada en frío: el rango de precios en un promedio de $ 745 por tonelada ($ 37.25 / cwt) FOB

Molino. El promedio general ha bajado $ 10 por tonelada en comparación con la semana pasada.

Entregas: 4-8 semanas

Placa: el rango de precios está en un promedio de $ 762.50 por tonelada ($ 38.125 / cwt) FOB

entregado a las instalaciones del cliente. El promedio general no ha cambiado en comparación con la

semana pasada.

Entregas: 3-5 semanas