El Futuro del Acero

Fuente:. EEUU. El análisis del Departamento de Comercio de los datos de la Asociación Mundial del Acero

A partir de enero de 2019, se estima la capacidad de producción de acero de China en 908 millones de toneladas, según Reuters. En 2017, China produjo 832 millones de toneladas de acero, un año de producción récord.Existe un debate acerca de cuánta nueva capacidad entrará realmente en línea en los EE. UU. durante los próximos años.El análisis de Steelmageddon estima que la capacidad total de EE. UU. nueva o reiniciada aumenta entre 17 millones y 22.8 millones de toneladas métricas, mientras que otros analistas utilizan estimaciones más conservadoras. La mayor parte de la nueva producción que viene en línea proviene de los métodos de producción del horno de arco eléctrico (EAF). Sin embargo, un par de proyectos implican la reapertura de las operaciones de alto horno previamente cerradas, aunque la mayoría de los reinicios de las instalaciones más antiguas después de la desaceleración de 2009 ya sucedieron.Con los EE. UU. y China trabajando en actualizaciones de la capacidad, el mercado debería esperar que algunos laminadores estadounidenses más antiguos y menos competitivos puedan enfrentar el cierre.Por otro lado, aquellos que permanecen abiertos probablemente tengan mayores capacidades tecnológicas y una mayor flexibilidad de producción. Por ejemplo, en un escenario de producción de alta tecnología, no todos los productores se enfrentarán a la fatalidad si no pueden competir en escala. Los lotes de producción más pequeños con mayores personalizaciones son posibles a medida que se actualizan las instalaciones.

Según Reuters, la demanda de enfriamiento en las áreas de propiedades, automóviles y el sector energético dentro de China podría dar lugar a menores cifras de producción en general en China este año, hasta 900 millones de toneladas.

Sin embargo, a fines de febrero, los inventarios de acero cayeron alrededor de un 2,9% a partir del 20 de febrero, registrando 14.28 millones de toneladas métricas entre los miembros de CISA.

Dado que la producción mundial de acero sigue aumentando en un contexto de debilidad económica interna para China, los precios podrían mantenerse reprimidos durante 2019.

Una mirada a las importaciones y exportaciones

Según la Administración General de Aduanas (GACC) de China, las exportaciones de acero aumentaron según los informes de enero a febrero En un 12,9% interanual.

Las exportaciones de artículos de hierro o acero constituyeron el noveno grupo de exportación de productos más grande de China con un valor estimado de $ 65,6 mil millones en 2018, o el 2,6% del total de las exportaciones chinas durante el período del informe, según lo informado por el sitio web Principales exportaciones.

El uso por parte de los Estados Unidos de productos de acería importados, incluida China (excluidas las importaciones de productos semiacabados), todavía representa una parte justa del uso total, pero disminuyó durante el año pasado aproximadamente según un informe comercial de los Estados Unidos de enero de 2019. Ese informe estimó un total de 2018. La penetración de las importaciones es del 22,4% según las estimaciones de datos disponibles del American Iron and Steel Institute.

Comparativamente, la cifra fue de 26.8% en 2017 y de 25.5% en 2016.

El mercado aún enfrenta una situación de exceso de oferta que mantendrá los precios más bajos a nivel mundial a medida que China continúa buscando puntos de venta para el acero. El año pasado, muchos países reportaron disminuciones en la producción. Los propios Estados Unidos solo absorben un pequeño porcentaje de las exportaciones chinas.

La debilidad de los precios podría continuar hasta 2019. Las recientes ganancias en los precios tanto de China como de EE. UU. podrían desaparecer si las cifras económicas recientes resultan ser más que un problema para la economía nacional de China.

Si el dólar continúa fortaleciéndose este año, los precios del acero podrían sentir el impacto debido a la fuerte correlación negativa entre la fortaleza del dólar y los precios del acero.

Mirando hacia el futuro, Parte 2: Con el acero, lo que sucede en China no se queda en China

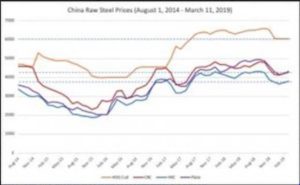

Los precios reales del acero en China

observar las tendencias a largo plazo de los precios del acero en China, podemos ver que después de tocar un mínimo a mediados de finales de 2015, los precios tendieron hacia arriba en general (con algunos altibajos en el camino). Por ejemplo, los precios bajaron en el verano de 2016, en la primavera de 2017 y algo menos en la primavera de 2018.

Más recientemente, los precios cayeron el otoño pasado:

incluye datos de precios parciales de marzo hasta el 12 de diciembre. Fuente: los datos de MetalMiner de MetalMiner IndX (™)

Los precios de HRC y CRC tuvieron una tendencia muy similar, ya que la brecha de precios se redujo con el tiempo. De hecho, los precios de la CRC de China se mantuvieron más altos en agosto de 2014 que los precios actuales. Sin embargo, los precios de CRC se han mantenido por encima de los 4,000 RMB desde agosto de 2017.

HRC aumentaron ligeramente, mientras que los precios de las placas empezaron a ser más bajos pero tuvieron una tendencia más alta que el CRC. Con el tiempo, el diferencial de precios para HDG aumentó; sin embargo, las tendencias de los precios son confiables para HRC y CRC, especialmente desde agosto de 2017.

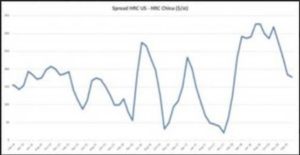

HRC de EE. UU. Versus HRC de China

Precios de HRC de China se revalorizaron en febrero y han cobrado impulso en marzo.

Incluye datos parciales de precios de marzo hasta el 12. Fuente: datos de MetalMiner de MetalMiner IndX (™).

Los precios se movieron de manera similar para los HRC de EE. UU. Y China a finales de febrero y hasta marzo.

Mientras tanto, la brecha de precios entre los precios chinos y estadounidenses se redujo en los primeros meses de 2019:

Fuente: Análisis de los datos de MetalMiner de MetalMiner IndX (™), incluidos los datos de precios hasta el 12 de marzo.

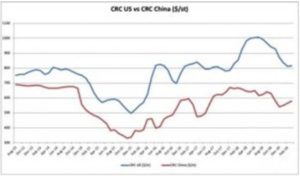

Precios de CRC de EE. UU. Versus precios de CRC de China.

Los Precios de CRC de China también han aumentado en los primeros meses de 2019.

Incluye datos parciales de precios de marzo hasta el 12. Fuente: datos de MetalMiner de MetalMiner IndX (™)

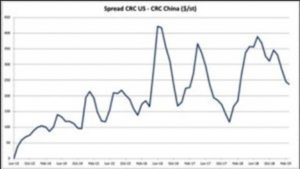

La brecha de precios entre los precios chinos y estadounidenses se redujo, pero sigue siendo más amplia que antes de la imposición de los aranceles de la Sección 232 de EE. UU. De marzo de 2018.

Sin embargo, con la reducción de la brecha de precios, las compras de EE. UU. En EE. UU. El CRC nacional, al igual que el HRC nacional de EE. UU., volvió a ser relativamente más atractivo:

incluye datos de precios parciales de marzo hasta el 12º. Fuente: datos de MetalMiner de MetalMiner IndX (™)

Implicaciones para la compra de organizaciones

¿Qué podemos esperar del gobierno chino en términos de reducciones de producción?

¿Por qué fallan los objetivos de alto nivel, como la producción reducida?

“El beneficio obtenido de la venta de una tonelada de acero es inferior al beneficio de la venta de un plato de carne de cerdo frita”, dijo Shen Wenrong, presidente de la mayor compañía privada de acero de China, según se citó en un artículo de Bloomberg de 2015. Esto apunta a una falta de voluntad real de los productores nacionales chinos para estrangular la producción.

La política de reducción de la producción declarada de China no se ha producido sobre una base neta, incluso después de que los protocolos ambientales detuvieron en algunos casos la producción. En cualquier forma, las cifras de producción y exportación continúan aumentando en China, aun cuando la economía doméstica aparentemente se debilita.

Dado que la capacidad de producción global de aceros sigue aumentando, podemos esperar que esto tenga un efecto deprimente en los precios del acero en general.

Por otro lado, si la producción china se mueve hacia arriba, es realista esperar que los aumentos de precios se mantengan a medida que la producción se haga más avanzada.

Incluso con el continuo aumento de la producción de China, las importaciones estadounidenses de acero de todos los mercados globales disminuyeron un 11,5% en 2018 respecto al año anterior, según el American Iron and Steel Institute. Los ingresos también mejoraron en general para las siderúrgicas de EE. UU., Según datos del gobierno.

Sin embargo, lo que sucede en el precio de China no se quedará en China.

Los impactos en los precios en China continúan afectando los precios globales, dado que la participación global constante de las cifras de producción en el país es aproximadamente del 50% en los últimos años.

A medida que el gobierno chino empuja a la industria del acero hacia una producción más avanzada, no podemos esperar menos de la industria nacional en los EE. UU. A medida que las nuevas instalaciones de producción están en línea, podemos esperar ver cierres mayores en instalaciones de producción. Sobre una base neta, eso es algo bueno. Si la industria de los Estados Unidos continúa revitalizandose hacia la construcción de ventajas competitivas sostenibles a largo plazo, podría evitar el llamado “Steelmageddon”.